问题:

背书人通过网上银行把电子票据背书转让出去了,但是对方没有可以签收的电子票据信息。

原因:

一是,背书人在背书时,被背书人的开户行应该是“XXX分行营业部”的,却选择了“XXX分行”。要知道“XXX分行”是没有组织机构代码号的,只有大额支付系统行号,因为通常来说,分行级的组织机构代码证号都分配给了XXX分行营业部,所以电子票据信息通过人行系统平台退回了原背书人的开户行。

二是,被背书人的开户行只有组织机构代码号,但是没有大额支付系统12位的行号,而网点只有同时具备组织机构代码号与12位大额支付系统行号才可以办理电子票据业务,不论是开票还是收票。

解决方案:

如果是原因一,背书人重新背书,选择正确的被背书人开户行即可。若是原因二,被背书人只要在组织机构代码号、大额支付系统12位行号都齐全的网点重新开立账户并开通网银、电子票据功能就能解决。

贴现申请人贴心啊业务申请发起后,贴现银行收不到贴现申请指令,无法办理贴现。

原因:

贴入行选择有问题。

解决方案:

问清楚贴现银行具体的贴现机构名称后,把原来的贴现申请指令撤销重新发出正确的贴现指令。

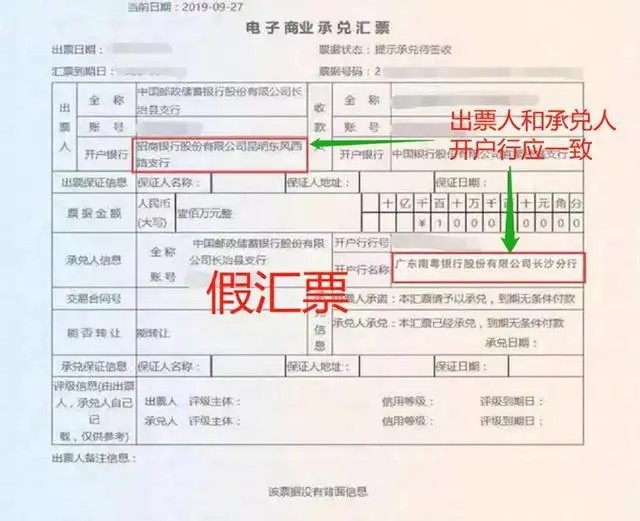

银行承兑汇票贴现中的风险防范

1、注意从承兑汇票外观上鉴别真伪。银行承兑汇票的印刷有着严格的规定,其色泽、尺寸、花纹图案都有不同于其它重要空白凭证的特点;各签发行都有各自银行特定的暗记和行徽,紫光灯下,其水印图案、各色纤维清晰可见;冠字号码在汇票背面呈红色渗透效果等等,这些都是防伪的道屏障。

2、注意从票面记载事项上鉴别真伪。银行承兑汇票作为一种集结算、融资功能为一体的结算工具,对其票面的记载事项填写都有严格的要求,如付款行全称填写的语序,大写日期月、日填写应加“零”等。犯罪分子不可能完全了解银行内部规定,因此容易在伪造票据“记载事项”环节上露出马脚,故审查汇票的记载事项是识假防诈的重要环节。

3、注意对汇票专用章的鉴别。各专业银行都有自已统一刻制的汇票专用章,都有确定的规格、字序和字间距。假票上的印章与真正的汇票专用章一般都有较大的出入,因此,受理汇票时,首先应到汇票签发行对应的本地行对汇票专用章折角核对,辨别真伪。

银行承兑汇票是银行、企业等记载经纪业务,明确经济责任和凭以记载账务的凭证或证明,因此票面所有的填写必需做到规范化,要做到规范化,就必须要素齐全,数字正确,字迹清晰,不错漏,不潦草,防止涂改。

银行承兑汇票填写有严格的规范:

①双冠头票号,票据的区别识别码。

②一致性要求:出票人和收款人的全称填写不能涂改,不能错,漏,多字。

③日期及期限:日期必需是大写,出票日期与到期日之间的相隔期间不得大于6个月。注意大小月,闰年月的变化。

④汇票的面额:出票金额不得大于1000万元,大小写要一致。

⑤签章一致性:出票人印鉴是公章或财务专用章并加盖法人章,全称或简繁写必需与出票人一致。

⑥银行承兑人必须是汇票专用章,带出票行的行号/有出票行经办人员签章(或签名)。